مساهمو "بيتك" ينتخبون أعضاء مجلس الإدارة لثلاث سنوات قادمة

الكويت - مباشر: عقد

بيت التمويل الكويتي "بيتك"، اليوم الثلاثاء، اجتماع الجمعية العامة العادية لانتخاب أعضاء مجلس الادارة المستقلين وغير المستقلين للثلاث سنوات القادمة (الدورة الخامسة عشرة 2020-2022).

وبحسب بيان للبنك تلقى "مباشر" نسخته اليوم، استهل رئيس مجلس إدارة "بيتك" حمد عبد المحسن المرزوق، الذي تولى رئاسة الجمعية العمومية للبنك، الجلسة بشكر المساهمين على الثقة التي أولوها مجلس الإدارة على مدى الست سنوات الماضية والتي أدت الى فوز المجلس بالتزكية محققا بذلك إجماعا من كافة مساهمي القطاع الخاص.

وأضاف المرزوق بأن الانتخابات التي تمت اثناء الجمعية جاءت لاستكمال الإجراءات الشكلية الخاصة بانتخاب الأعضاء الاحتياط.

وبين أن الأجواء الإيجابية على مستوى مجلس الإدارة والإدارة التنفيذية على مدى الست سنوات الماضية قد انعكست إيجاباًفي دعم مسيرة البنك طيلة فترتي مجلس الإدارة خلال الفترتين السابقتين، وتكللت بأداء مميز لبيت التمويل الكويتي على مستوى القطاع المصرفي محليا وإقليميا حيث حقق البنك مؤشرات إيجابية جدا على كافة الصعد.

وأكد أن الإنجازات التي حققها مجلس الإدارة خلال 6 سنوات ممتدة من 2014 وحتى نهاية 2019 لم تكن لتتحقق لولا دعم وثقة مساهمي البنك من القطاعين العام والخاص.

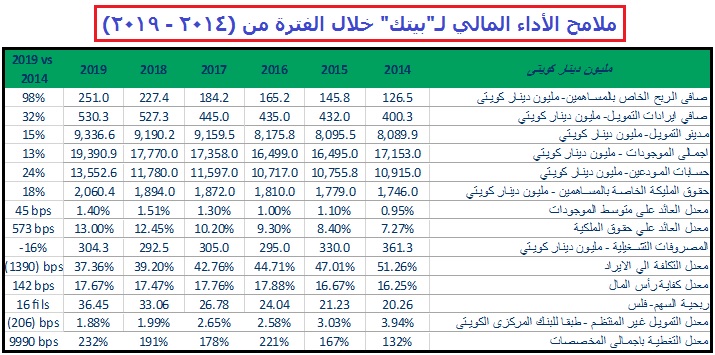

وقدم المرزوق خلال عمومية البنك التي انعقدت في المقر الرئيسي لـ"بيتك"، بنصاب قانوني بلغت نسبته 77.331%، إنجازات مجلس الإدارة خلال فترة 6 سنوات الماضية، حيث تمكن البنك من زيادة الربحية من 126.5 مليون دينار في 2014 إلى 251 مليونا بنهاية 2019 بارتفاع قدره 98%.

كما حقق صافي إيرادات التمويل ارتفاعا قدره 32%، بالغة 530 مليون دينار في 2019 مقارنة بحوالي 400 مليونا في 2014.

وحقق مؤشر حقوق المساهمين ارتفاعا بواقع 18% خلال الفترة المشار إليها بالغا 2.06 مليار دينار في 2019 مقارنة بحوالي 1.74 مليارا في 2014.

وانخفضت التكلفة إلى الإيراد من 51.26% في 2014 إلى 37.36% في 2019.

وبين المرزوق أن جودة أصول البنك قد ارتفعت بشكل ملموس خلال الفترة المذكورة حيث انعكس ذلك على انخفاض نسبة التمويلات غير المنتظمة طبقا لتعليمات بنك الكويت المركزي من 3.94% في 2014 إلى 1.88% في 2019. وارتفعت التغطية بإجمالي المخصصات من 132% إلى 232% خلال 6 سنوات المشار إليها.

وأضاف المرزوق: "لا شك بأنه ما كان للبنك أن يحقق هذه النتائج الإيجابية لولا الدعم الذي حصل عليه من كافة المساهمين وكان له الأثر الكبير في تحقيق بيئة الاستقرار الضرورية لهذه المؤسسة لتحقيق النتائج المرجوة وتحقيق طموحات المساهمين".

وقد عقد مجلس الإدارة الجديد اجتماعا بعد الجمعية العمومية حيث تم انتخاب حمد المرزوق رئيسا للمجلس بالتزكية وعبدالعزيز النفيسي نائبا للرئيس بالتزكية.

كما تم تشكيل اللجان الخاصة بأعمال البنك وفقا للنظام الأساسي للبنك وقواعد الحوكمة المطبقة من بنك الكويت المركزي.

كانت

أرباح "بيتك" تراجعت 47.1% بالنصف الأول من العام الجاري، لتصل إلى 56.92 مليون دينار، مقابل أرباح الفترة نفسها من العام الماضي البالغة 107.67 مليون دينار.