أداء إيجابي للقطاع المصرفي الكويتي خلال يوليو

مباشر – إيمان غالي: شهد القطاع المصرفي الكويتي أداءً إيجابيا خلال شهري يوليو/ تموز السابق، رغم استمرار جائحة فيروس كورونا، واستمرار الانخفاض بأسعار النفط.

وحاولت أغلب مؤشرات القطاع الصمود على الأساس السنوي، مستفيدة من الدعم الحكومي لها، إلى جانب اعتماد الكويت على أصول صندوقها السيادي في تدعيم المركز المالي للبلاد.

الاحتياطي الأجنبي

ارتفع الاحتياطي الأجنبي لدولة الكويت خلال شهر يوليو/ تموز السابق بنسبة 18.93% عند

13.78 مليار دينار، مقارنة بـ11.59 مليار دينار بذات الشهر من 201، إلا أنه انخفض شهرياً بـ1.02%.

ويأتي ارتفاع قيمة الاحتياطي الأجنبي للكويت مع اتجاه البلد إلى أصول الصندوق السيادي خلال العام الجاري لتدعيم مركزها واحتياطاتها، إلى جانب تعويض تراجع إيرادات الدولة النفطية نتيجة لهبوط الطلب على النفط وتراجع الأسعار جراء تفشي فيروس كورونا، ومخاوف الركود الاقتصادي.

يُذكر أن أرصدة الأصول الاحتياطية الرسمية تتضمن أرصدة كل من الذهب النقدي، ووضع الاحتياطي لدى صندوق النقد الدولي، وحقوق السحب الخاصة بالعملة والودائع، ولا تشمل الأصول الخارجية لدى الهيئة العامة للاستثمار.

أصول القطاع المصرفي

كشفت الإحصائية الشهرية لبنك الكويت المركزي ارتفاع صافي الأصول الأجنبية للقطاع المصرفي – المركزي والبنوك المحلية – خلال شهر يوليو/ تموز السابق بنسبة 10.84% إلى 20.48 مليار دينار، علماً بأنها كانت تبلغ 18.48 ملياردسنار بالشهر المماثل من العام الماضي، فيما انخفضت شهرياً بـ1.40%.

وعلى مستوى البنك المركزي الكويتي فقط فقد بلغت أصوله 13.22 مليار دينار، بنمو 19.85% عن مستواها في يوليو/ تموز 2019 البالغ 11.03 مليار دينار، رغم انخفاضها 0.38% على أساس شهري.

أما البنوك المحلية، فقد ارتفعت أصولها في يوليو/ تموز السابق 5.33% عند 72.37 مليار دينار، مقابل 68.71 مليار دينار بذات الشهر من 2019، مع انخفاض شهري 0.25%.

الدين العام

هبط رصيد أدوات الدين العام (أذونات وسندات وتورق الخزانة) في دولة الكويت بنهاية يوليو 2020 بنسبة 48.78% إلى 1.47 مليار دينار، مقارنة بـ2.87 مليار دينار بالشهر المقابل من العام الماضي، مع استقراره شهرياً.

وحسب البيان فإن الكويت بدأت في عمليات التورق للدين العام في أبريل/ نيسان 2016، كما تم إدراج تلك العمليات في الشهر نفسه.

وسندات وتوّرق مقابل هي "سندات محلية يطرحها الكويت المركزي للبنوك العاملة بالقطاع المصرفي الكويتي لتنظيم السيولة لسحب ما يزيد من السيولة في السوق، أو ضخ سيولة إضافية باسترداد تلك السندات من البنوك، ودفع قيمتها بعد خصم العائد، وتمثل إحدى الأدوات لتنفيذ السياسة النقدية المتعلقة بأسعار الفائدة.

وتوقف بنك الكويت المركزي في سبتمبر/ أيلول 2017، عن بيع سندات دين محلية لانتهاء مدة قانون الدين العام القديم، مع ترقب إقرار مجلس الأمة الكويتي للقانون الجديد الذي يلاقي معارضة برلمانية.

التسهيلات الإئتمانية

أظهرت البيانات نمو التسهيلات الائتمانية الممنوحة للمقيمين في الكويت بنسبة 4.63% إلى 39.51 مليار دينار، مقابل 37.76 مليار دينار في يوليو/ تموز 2019، مع زيادة شهرية 0.46%.

ودعم تسهيلات المقيمين ارتفاع التسهيلات الشخصية في يوليو/ تموز السابق بنسبة 3.11% إلى 16.57 مليار دينار، مع نموها شهرياً بنحو 0.91%.

أما بالنسبة للتسهيلات الممنوحة لغير المقيمين فقد بلغ مجموعها في يوليو/ تموز السابق 2.87 مليار دينار، مع نمو سنوي 16.19%، كما زادت على الأساس الشهري بـ1.06%.

الودائع

بلغت القيمة الإجمالية لودائع المقيمين في لبنوك المحلسة بالكويت نحو 44.90 مليار دينار، بنمو 2.93% عن مستواها في يوليو/ تموز 2019 البالغ 43.62 مليار دينار، رغم انخفاضها 0.27% شهرياً.

ودعم النمو السنوي لودائع المقيمين، زيادة ودائع القطاع الخاص 3.82% عند 35.33 مليار دينار، ونموودائع الحكومة 6.22% إلى 7.51 مليار دينار.

وبشأن ودائع غير المقيمين في البنوك المحلية فقد بلغت في يوليو/ تموز السابق 7.08 مليار دينار بزيادة 20.20% عن مستواها بذات الشهر من 2019 عند 5.89 مليار دينار.

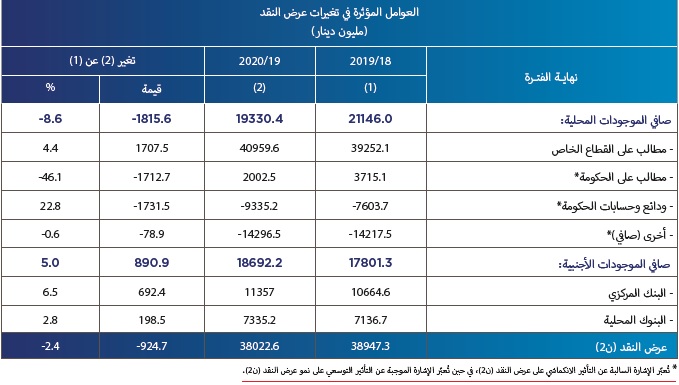

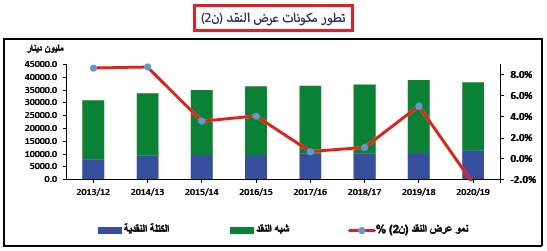

السيولة المحلية

ارتفع حجم السيولة المحلية في دولة الكويت "عرض النقد 2" بختام شهر يوليو/ تموز 2020 بنسبة 3.67% إلى 39.83 مليار دينار، مقابل 38.42 مليار دينار في الشهر المناظر من 2019، رغم انخفاضها شهريا بـ0.87%.

ويشمل عرض النقد بمفهومه الواسع النقود الجارية والحسابات وودائع الأجل وحسابات التوفير.

وكشفت الإحصائية أن قيمة النقد المتداول والمسكوكات بفئاتهم المختلفة بلغت في يوليو/ تموز الماضي 2.43 مليار دينار، مقارنة بـ1.87 مليار دينار بذات الشهر من العام السابق، بارتفاع 29.95%.